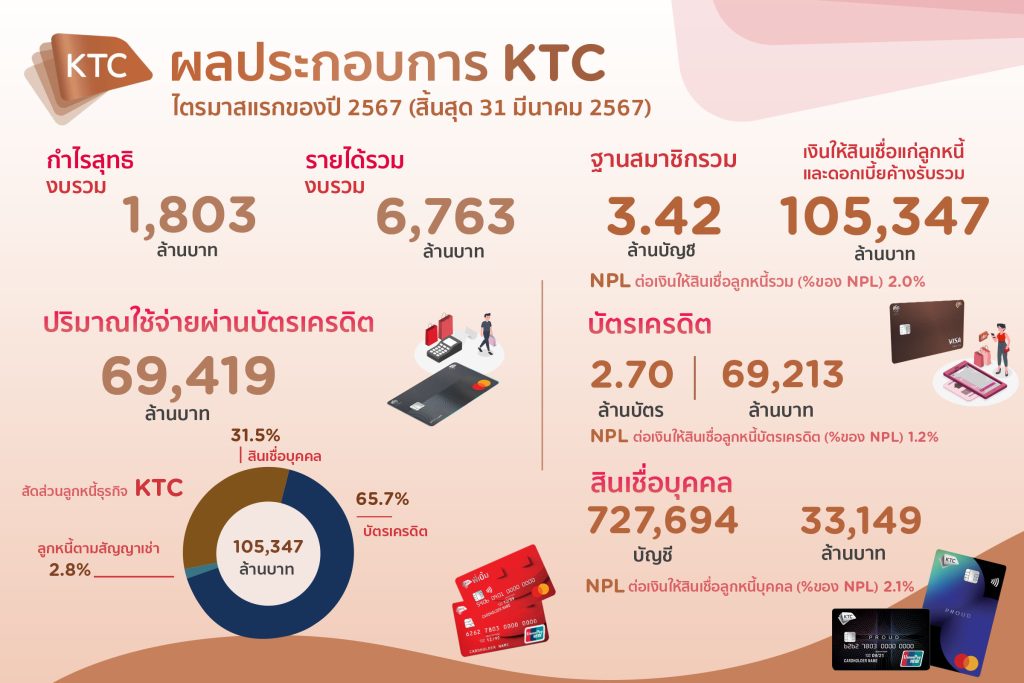

รมาส 1/2567 กลุ่มบริษัทสามารถทำกำไร 1,803 ล้านบาท เพิ่มขึ้น 2.4% จากไตรมาส 4/2566 สำหรับปริมาณการใช้จ่ายผ่านบัตรเครดิตและพอร์ตสินเชื่อเพิ่มขึ้นในลักษณะชะลอตัว ตามภาพรวมเศรษฐกิจที่โตช้ากว่าคาด เชื่อมั่นผลการดำเนินงานจะเป็นไปตามเป้าหมายที่ตั้งไว้ เดินหน้ากลยุทธ์การตลาด และมีเป้าหมายการดำเนินงานที่ชัดเจน รวมทั้งเน้นบริหารพอร์ตสินเชื่อรวมให้เติบโตอย่างมีคุณภาพ ตามแนวทางการให้สินเชื่อด้วยความรับผิดชอบและเป็นธรรม

นางพิทยา วรปัญญาสกุล ประธานเจ้าหน้าที่บริหาร “เคทีซี” หรือ บริษัท บัตรกรุงไทย จำกัด (มหาชน) กล่าวว่า “อุตสาหกรรมสินเชื่อผู้บริโภคเติบโตแบบชะลอตัว ด้วยแรงกดดันจากความสามารถในการชำระหนี้ รวมถึงหนี้ครัวเรือนที่อยู่ในระดับสูง อย่างไรก็ตาม ในเดือนมีนาคม 2567 ดัชนีความเชื่อมั่นผู้บริโภคยังสะท้อนภาพรวมความเชื่อมั่นในเกณฑ์ดี โดยเคทีซีมีสัดส่วนของลูกหนี้บัตรเครดิตและลูกหนี้สินเชื่อบุคคล (ไม่รวมสินเชื่อที่มีทะเบียนรถเป็นประกัน) เทียบกับอุตสาหกรรม ระหว่างเดือนมกราคม-กุมภาพันธ์ 2567 เท่ากับ 13.2% และ 6.1% ตามลำดับ ขณะที่ส่วนแบ่งตลาดของปริมาณการใช้จ่ายผ่านบัตรของเคทีซีเท่ากับ 12.4%”

“ภาพรวมการดำเนินงานของเคทีซีในช่วงไตรมาสแรกที่ผ่านมายังไม่เป็นไปตามเป้าหมาย เนื่องด้วยสภาวะเศรษฐกิจมีความอ่อนตัวลงมากกว่าที่คาด อย่างไรก็ตาม เคทีซียังสามารถทำกำไรสุทธิตามงบการเงินรวมได้เท่ากับ 1,803 ล้านบาท และงบการเงินเฉพาะกิจการ 1,893 ล้านบาท เพิ่มขึ้นจากไตรมาส 4/2566 เท่ากับ 2.4% และ 7.4% ตามลำดับ โดยเชื่อว่ากลยุทธ์การสร้างฐานลูกค้าบัตรเครดิตในกลุ่มที่มีรายได้สูงขึ้น รวมทั้งการ คัดกรองคุณภาพพอร์ตทั้งบัตรเครดิตและสินเชื่อส่วนบุคคล อีกทั้งมีการสื่อสารเชิงรุกถึงกลุ่มลูกค้าเป้าหมายเพื่อสร้างความตระหนักรู้ในผลิตภัณฑ์สินเชื่อเคทีซี พี่เบิ้ม รถแลกเงิน จะสามารถทำให้เคทีซีบรรลุเป้าหมายที่ตั้งไว้ในที่สุด”

“เคทีซีได้ดำเนินการปรับเพิ่มอัตราผ่อนชำระขั้นต่ำของบัตรเครดิตจาก 5% เป็น 8% ซึ่งมีผลในรอบบัญชีตั้งแต่วันที่ 1 มกราคม 2567 นั้น ในช่วงไตรมาส 1/2567 พบว่าลูกหนี้ส่วนใหญ่ของเคทีซีสามารถจ่ายชำระขั้นต่ำที่ 8% ได้ มีเพียงลูกหนี้ส่วนน้อยที่ประสบปัญหา นอกจากนี้ เคทีซีจะนำเสนอแนวทางการให้ความช่วยเหลือแก่ลูกหนี้ที่ยังไม่ด้อยคุณภาพ (non-NPL) ซึ่งเป็นการปรับปรุงโครงสร้างหนี้ในลักษณะเชิงป้องกัน (Pre-emptive DR) ตั้งแต่เริ่มมีสัญญาณว่าลูกหนี้กำลังจะประสบปัญหาในการชำระหนี้อย่างน้อย 1 ครั้ง เพื่อให้ลูกหนี้สามารถชำระหนี้ได้ ไม่กลายเป็นหนี้ด้อยคุณภาพ (NPL) อีกทั้งจะเสนอแนวทางให้ความช่วยเหลือแก่ลูกหนี้ด้อยคุณภาพ (NPL) อย่างน้อย 1 ครั้ง โดยเฉพาะก่อนการดำเนินการตามกฎหมาย โอนขายหนี้ บอกเลิกสัญญา หรือยึดทรัพย์ โดยจะพิจารณาให้สอดคล้องกับความสามารถในการชำระหนี้ของลูกหนี้ และไม่ทำให้ลูกหนี้มีภาระหนี้เพิ่มขึ้นจากภาระหนี้เดิมเกินสมควร ทั้งนี้ เป็นไปตามประกาศของธนาคารแห่งประเทศไทย ธปท. ที่ สกช. 7/2566 เรื่อง การให้สินเชื่ออย่างรับผิดชอบและเป็นธรรม (Responsible Lending: RL)”

“เคทีซีเชื่อมั่นว่าการให้ความช่วยเหลือตามเกณฑ์ดังกล่าว จะไม่มีผลกระทบอย่างมีนัยสำคัญต่อภาพรวมการดำเนินงานของบริษัทฯ และสำหรับการช่วยเหลือลูกหนี้ที่มีปัญหาหนี้เรื้อรัง (Persistent Debt: PD) ซึ่งมีผลบังคับใช้ตั้งแต่วันที่ 1 เมษายน 2567 คาดว่าหากลูกหนี้ที่เข้าเกณฑ์ทุกรายเข้าร่วมโครงการจะมีผลกระทบต่อรายได้ดอกเบี้ยลดลงประมาณ 18 ล้านบาทต่อเดือน”

ทั้งนี้ สินทรัพย์เคทีซี ณ วันที่ 31 มีนาคม 2567 เทียบกับช่วงเดียวกันของปี 2566 พอร์ตสินเชื่อรวมขยายตัวสร้างรายได้เติบโตดี และมีปริมาณการใช้จ่ายผ่านบัตรเพิ่มขึ้นต่อเนื่อง อีกทั้งสามารถรักษาคุณภาพสินทรัพย์ได้ดี โดยมีฐานสมาชิกรวม 3,423,147 บัญชี เงินให้สินเชื่อแก่ลูกหนี้และดอกเบี้ยค้างรับรวม 105,347 ล้านบาท (เพิ่มขึ้น 2.0%) อัตราส่วนสินเชื่อด้อยคุณภาพต่อเงินให้สินเชื่อรวม (NPL) 2.0% แบ่งเป็นสมาชิกบัตรเครดิต 2,695,453 บัตร (เพิ่มขึ้น 4.0%) เงินให้สินเชื่อแก่ลูกหนี้บัตรเครดิตและดอกเบี้ยค้างรับรวม 69,213 ล้านบาท (เพิ่มขึ้น 2.3%) NPL บัตรเครดิตอยู่ที่ 1.2% ปริมาณการใช้จ่ายผ่านบัตรมูลค่า 69,419 ล้านบาท (เพิ่มขึ้น 8.5%) สมาชิกสินเชื่อบุคคลเคทีซี 727,694 บัญชี (ลดลง 2.6%) เงินให้สินเชื่อแก่ลูกหนี้สินเชื่อบุคคลและดอกเบี้ย ค้างรับรวม 33,149 ล้านบาท (เพิ่มขึ้น 2.4%) NPL สินเชื่อบุคคลอยู่ที่ 2.1% และลูกหนี้ตามสัญญาเช่าในบริษัท กรุงไทยธุรกิจลีสซิ่ง จำกัด (KTBL) 2,985 ล้านบาท (ลดลง 9.6%) เนื่องจากได้หยุดปล่อยสินเชื่อใหม่ตั้งแต่เดือนสิงหาคม 2566 แล้ว ในส่วนยอดลูกหนี้ใหม่ (New Booking) ของสินเชื่อ “เคทีซี พี่เบิ้ม รถแลกเงิน” เท่ากับ 611 ล้านบาท ขยายตัว 82.6%

ในส่วนของรายได้รวมช่วงไตรมาส 1/2567 เพิ่มขึ้น 11.7% จากช่วงเดียวกันของปี 2566 เท่ากับ 6,763 ล้านบาท ทั้งจากรายได้ดอกเบี้ยรวม (รวมรายได้ค่าธรรมเนียมในการใช้วงเงิน) รายได้ค่าธรรมเนียม และหนี้สูญได้รับคืนที่เพิ่มขึ้น 5.4% 14.7% และ 26.7% ตามลำดับ ขณะที่ค่าใช้จ่ายรวมเพิ่มขึ้น 20.4% จากช่วงเดียวกันของปี 2566 เท่ากับ 4,504 ล้านบาท ตามการขยายตัวของปริมาณธุรกรรม พอร์ตสินเชื่อรวม และการลงทุนพัฒนาระบบงาน รวมถึงมูลค่าการตัดหนี้สูญที่มากขึ้นจากการเปลี่ยนกรอบเวลาการตัดหนี้สูญให้เร็วขึ้น เพื่อให้พอร์ตสินเชื่อรวมหลังสิ้นสุดการใช้เกณฑ์ผ่อนปรนการจัดชั้นลูกหนี้ NPL สะท้อนภาพความเป็นจริงมากขึ้น โดยแบ่งเป็นค่าใช้จ่ายในการบริหาร 2,369 ล้านบาท ผลขาดทุนด้านเครดิตที่คาดว่าจะเกิดขึ้น (ECL) 1,683 ล้านบาท และต้นทุนทางการเงิน 451 ล้านบาท โดยมีอัตราค่าใช้จ่ายในการบริหารรวมต่อรายได้ (Cost to Income Ratio) ที่ 35.0% เพิ่มขึ้นจาก ไตรมาส 1/2566 อยู่ที่ 32.8%

นอกจากนี้ ข้อมูล ณ วันที่ 31 มีนาคม 2567 กลุ่มบริษัทมีเงินกู้ยืมทั้งสิ้น 59,344 ล้านบาท โดยมีโครงสร้างแหล่งเงินทุนเป็นเงินกู้ยืมระยะสั้น (รวมส่วนของเงินกู้ยืมและหุ้นกู้ที่ครบกำหนดชำระภายในหนึ่งปี) และเงินกู้ยืมระยะยาว คิดเป็นสัดส่วน 23.3% ต่อ 76.7% อัตราส่วนของหนี้สินต่อส่วนของผู้ถือหุ้นอยู่ที่ 1.83 เท่า ลดลงเมื่อเทียบกับงวดเดียวกันของปีก่อนหน้าที่ 2.0 เท่า ซึ่งต่ำกว่าภาระผูกพัน (Debt Covenants) ที่ 10 เท่า และมีวงเงินสินเชื่อคงเหลือ (Available Credit Line) 24,990 ล้านบาท